רווחי הבנקים הגיעו לשיא של 17 שנים, כך על פי סקירה שפרסם הבוקר (רביעי) המפקח על הבנקים. הנתונים אף לא כוללים את הרבעון הראשון של שנת 2023, שרק לאחרונה התברר כי הבנקים רשמו בו רווחים עצומים.

רק ברבעון הראשון של השנה הנוכחית, הרוויח בנק הפועלים 2 מיליארד שקל, מזרחי טפחות ודיסקונט הרוויחו 1.3 מיליארד שקל, לאומי הרוויח כמיליארד שקל על אף שנפגע כלכלית מקריסת סיליקון ואלי בנק – וגם הבינלאומי הרוויח 600 מיליון שקל.

רווחיות מערכת הבנקאות לשנת 2022 הסתכמה בכ-24 מיליארד שקל, גידול של כ-30% בהשוואה לשנת

הרווח הנקי 2021 אז הסתכם הרווח הנקי בכ-18.5 מיליארד שקל. העלייה נובעת בעיקרה מגידול בהכנסות הריבית, שהושפעו מהמשך הגידול המואץ בפעילות האשראי של מערכת הבנקאות, הן מעליית מדד המחירים לצרכן ובעקבותיה גם מעליית ריבית בנק ישראל החל מחודש אפריל.

המפקח על הבנקים יאיר אבידן התייחס לכך: "הרווחיות של המערכת הבנקאית ברבעון הראשון של 2023 גבוהה. עם זאת, להערכתי היא גבוהה ממה שיהיה במערכת לאורך זמן. חלק מהציפייה מהמערכת הבנקאית היא לגלגל את הרווחיות של ריבית בנק ישראל כלפי הציבור, וגם - לא כל העלאת ריבית צריכה להתגלגל ישר להתייקרות ההלוואות".

המהפכה המשפטית ומשבר הבנקים העולמי

בפיקוח על הבנקים מעריכים כי "שנת 2023 תאופיין בעלייה חדה באי הוודאות. בזירה המקומית נעוץ מקור העלייה באי הוודאות בקידומם של שינויי חקיקה משמעותיים שנוגעים למערכת המשפט בישראל והשפעתם האפשרית על הכלכלה הישראלית שעלולה להתבטא גם בתוצאותיה של מערכת הבנקאות".

המפקח על הבנקים התייחס לרפורמה המשפטית: "בזהירות המתבקשת, אנחנו לא יודעים מה תהיה 'האנד-גיים' (השורה הסופית), לא ברור לאן תגיע החקיקה המשפטית. אנחנו בהחלט נתנו את הדעת לכך שעדיף שהשינוי יעשה בהסכמה, תוך שמירה על עצמאות המוסדות. ככל שהדברים האלה יהיו - אני מניח שהנזק לכלכלה יהיה נמוך".

בנוסף לכך אירעו בזירה הבין-לאומית בחודשים הראשונים של 2023 מספר אירועי כשל של בנקים בארה"ב ובאירופה, שהושפעו בין היתר מהשינויים בסביבה המקרו כלכלית הגלובלית. אירועים אלה מדגישים את חשיבותה של מערכת בנקאות יציבה ואמינה שתעניק תמיכה למשק ולכלכלת המדינה.

עלייה בהיקף מחזור המשכנתאות

החל מחודש נובמבר ב-2022 חלה עלייה קלה במחזורים שמקורה בין היתר במחזורים שמתרחשים לאור רצון הלווים להקטין את העלייה בסכום ההחזר החודשי שחלה, כתוצאה מעליות ריבית בנק ישראל והאינפלציה. החל משנת 2023 החלו הבנקים לפנות ללקוחותיהם באופן יזום ולהציע מחזורים שעלולים להשפיע על סכום ההחזר החודשי. בנוסף נרשמה ירידה של 8% בהיקפי הפירעונות המוקדמים בהשוואה לאשתקד.

מבחינת ההשפעה על הרכב המשכנתה - העלייה המשמעותית והממושכת בריבית הפריים הביאה לירידה במשקלו של מסלול הפריים, לאחר שהגיע בחודש יולי 2022 לשיא של 42%, הוא ירד לרמה של 26% בחודש אפריל 2023 - רמה נמוכה אף מזו שהייתה לפני שחרור מגבלת הפריים.

בפיקוח על הבנקים התייחסו גם לעלייה בהחזר החודשי של המשכנתה - על רקע התייקרות האשראי והעלייה בסכום ההלוואה הממוצעת, עלה ממוצע שיעור ההחזר מההכנסה בשנת 2022 ל-27.9% בהשוואה ל-26.8% בשנת 2021 ואף האמיר בחודש מרץ 2023 ל29.1%. "מדד זה מלמד על יכולתו של הלווה לספוג זעזועים בהכנסתו ובסביבה המקרו כלכלית שעשויים להשפיע על סכום ההחזר החודשי ועל יכולת עמידתו של הלווה בהחזרי ההלוואה. בתקופה שבה מתרחשים זעזועים כאלה שמשפיעים על סכום ההחזר החודשי, עולה חשיבותו של מדד זה בנושא סקירת העלייה בסכום ההחזר החודשי של הלוואות לדיור והגורמים להם".

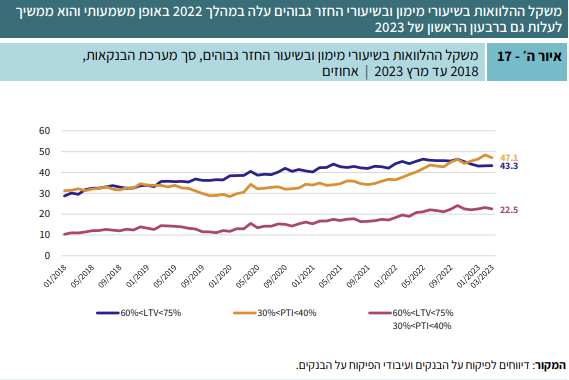

עלייה גם בהיקף המשכנתאות ה"מסוכנות"

בסקירת המפקח על הבנקים ציינו כי בשנים האחרונות ניכרת מגמת עלייה במשקל ההלוואות שניתנו בשיעורי מימון גבוהים (75%-60%) ובשיעורי החזר מהכנסה גבוהים (40%-30%). מגמה זו התחזקה במהלך שנת 2022 וממשיכה גם ברבעון הראשון של 2023. כך עמד בשנת 2022 שיעורן של הלוואות אלה מסך הביצועים על ממוצע של 21.2% ובמהלך הרבעון הראשון של 2023 הוא אף הגיע לשיעור של 23.2% (בחודש פברואר), בהשוואה לשיעור ממוצע של 16.9% בשנת 2021.

אבידן הסביר: "גם לווים שמתקשים מגיעים להסדרים, המערכת הבנקאית מנטרת ורואה את הלווים ומציעים להם הצעות אטרקטיביות. שיעורי הכשל כרגע מאוד נמוכים, אך ככל שסביבת הריבית תמשיך להיות גבוהה, אני מאמין שרמת הקושי יכולה לעלות וכך גם שיעורי הכשל. חשוב שהבנקים יסבירו ללווים האם ההצעות לפריסה הן 'חינמיות' או שהן עולות להם כסף".

על פי הנתונים, הבנקים גלגלו רק שני שליש מעליית הריבית לטובת פיקדונות הלקוחות. בנוסף, מרבית הישראלים משאירים את כספם בעו"ש מבלי שירוויחו ממנו ריבית: "אני קורא לבנקים להביא לידיעת הלקוחות את העובדה שיש להם יתרות עו"ש שלא נושאות ריבית ולהביא לתשומת ליבם שיש אפשרויות שונות עבור הכסף הזה".

מספר סניפי הבנק נמוך ביחס ל-OECD

בסקירה קובעים כי קצב סגירת הסניפים בשנים האחרונות בישראל הינו נמוך מהממוצע בהשוואה למדינות ה-OECD, אך מספר הסניפים ל-100 אלף תושבים בישראל נמוך בהשוואה למדינות ה-OECD. בהיבט של פריסת הסניפים ביחס לשטח המדינה - פריסת הסניפים ל-100 קמ"ר בישראל גבוה בהשוואה למדינות ה-OECD.

"ממצאים אלה מתכתבים עם כך שישראל הינה בהשוואה בין-לאומית מדינה קטנה וצפופה", ציינו, "כך שביחס להיקף האוכלוסייה, מספר הסניפים הינו נמוך מהממוצע במדינות ה-OECD, אולם ביחס לשטח המדינה, מספר הסניפים הינו מעל לממוצע במדינות ה-OECD".