לפני 9 חודשים הכריז בנק ישראל על הרפורמה במשכנתאות והיום (רביעי) היא נכנסה לתוקף. מעתה הבנקים יצטרכו להציג ללקוחותיהם את מסלולי המשכנתא באופן אחיד, על פי הכללים שקבע הפיקוח על הבנקים, ומלבד המסלול שמציע הבנק יצטרכו כל הבנקים גם להציג ללקוח את שלושת הסלים האחידים שקבע בנק ישראל. בדקנו איך זה נראה בכל אחד מהבנקים והאם הרפורמה אכן תגביר את התחרות בשוק ותחסוך כסף ללווים?

המטרה של הרפורמה לייצר שקיפות בשוק המשכנתאות. בנק ישראל מצא כי הצעות המשכנתא שמתקבלות מהבנקים השונים סבוכות מידי ולא מאפשרות לאדם מן השורה להשוות ביניהן ולבחור בהצעה הזולה ביותר עבורו. התוצאה היא שיותר ממחצית מהישראלים לא משווים כלל את הצעות המשכנתא ולוקחים את המשכנתא הראשונה שמוצעת להם. המצב הקיים לא מתמרץ את הבנקים לספק הצעות אטרקטיביות ולהתחרות בבנקים האחרים, מה שמייקר את שוק המשכנתאות בישראל.

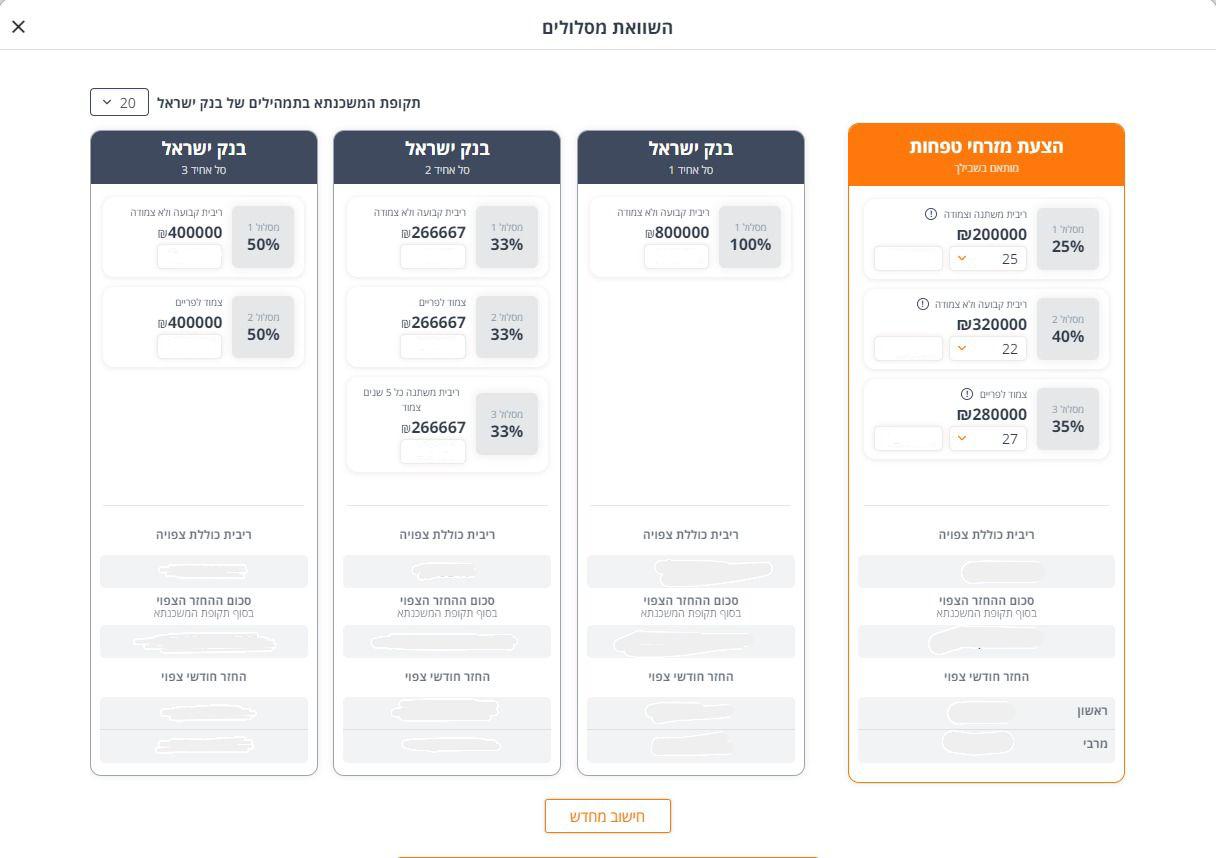

לפיכך הרפורמה כוללת 2 חלקים שנועדו לייצר בסיס להשוואה בין הצעות המשכנתא של הבנקים. ראשית, קבע בנק ישראל מבנה הצעת משכנתא אחיד שיגיע ללקוח בתוך ימים ספורים ויכלול פרטים הכרחיים שנקבעו, ובפרט את מסלולי המשכנתא, ההחזר החודשי והריבית החזויה. שנית קבע בנק ישראל 3 סלי משכנתא אחידים, שהרכבם נקבע, וכל בנק יהיה מחוייב להציע ללקוח.

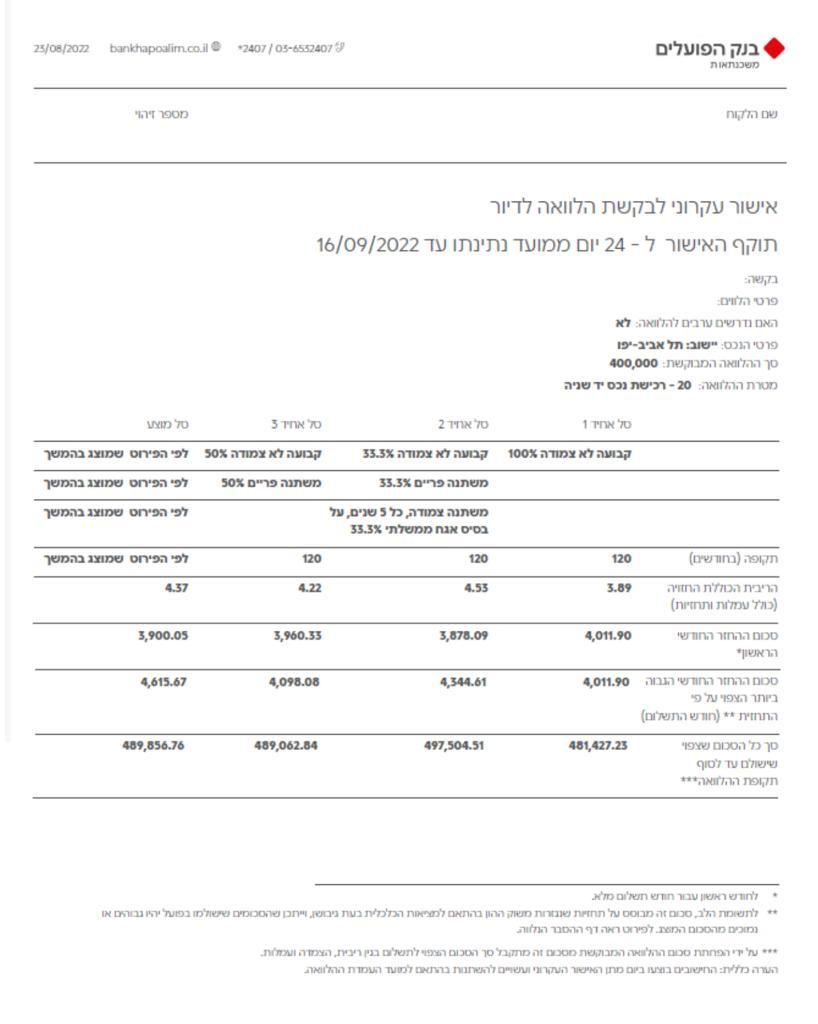

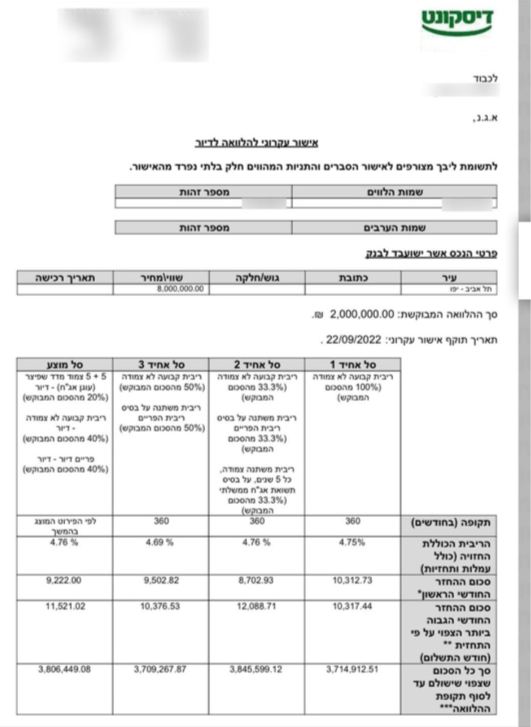

בכל אחד מהסלים יוצגו פרטים חדשים ומשמעותיים לקבלת ההחלטה: הריבית הכוללת החזויה, סך התשלומים החזוי בכל תקופת המשכנתא, והתשלום החודשי הגבוה ביותר הצפוי על פי התחזיות. בנוסף, הזמן למתן האישור העקרוני יקוצר לימים ספורים בלבד, ותתאפשר הגשת הבקשה וקבלת האישור באופן מקוון בכלל הבנקים.

כך ייראו ההצעות בחלק מהבנקים

לצפייה בהצעה לדוגמא של בנק ישראל

בנק הפועלים

בנק לאומי

דיסקונט

מזרחי טפחות

האם הרפורמה תסייע ללווים?

המומחים ששוחחו עם N12 מסכימים שלרפורמה יש פוטנציאל לשפר את מצבם של הלווים, אך לא בטוחים שהפוטנציאל יגיע לכדי מימוש. כפי שניתן לראות באישורים העקרוניים שהוצגו למעלה, הבנקים אכן מציגים את כל המידע שהם נדרשים, אך רמת המורכבות של ההצעות לאו דווקא יורדת ובחלק מהבנקים המידע מוגש ללקוח באופן שלא מאפשר לו להתמודד עם המסמך לבדו.

"הרפורמה במשכנתאות היא כל כך רחבה ומקיפה שבנק ישראל יצטרך לעקוב מקרוב על מנת לוודא שהיא אכן מיושמת בפועל ומצליחה להביא לשינוי בשטח", מסביר יונתן ברלינר, יו"ר הוועדה המקצועית בהתאחדות יועצי המשכנתאות. "מעבר לצורך לוודא שהבנקים אכן יישמו את כל סעיפי הרפורמה בצורה מלאה, האתגר הגדול של בנק ישראל יהיה דווקא בהסברה.

"באישור העקרוני החדש, הלווים מוצפים בכל כך הרבה מידע - שכמעט כולם הולכים בו לאיבוד. זהו המבחן הגדול של בנק ישראל שבו תלויה הצלחת הרפורמה - האם יצליח לחייב את הבנקים להגיש את המידע בצורה מובנת שתעזור ללקוח לקבל החלטה, או שכמו שנראה כרגע - תהיה שקיפות גבוהה, אבל בלי השפעה".

דרור שטרום, לשעבר הממונה על התחרות וראש עדת שטרום להגברת התחרותיות בשירותים הבנקאיים, מצביע על חיסרון אחר של הרפורמה. "הבעיה המרכזית בשוק המשכנתאות היא שהוא מחולק לשניים: אלה שמתעמקים ופונים לכמה הצעות (כ-40%), ואלה שאינם מתעמקים והולכים לאיבוד בסבך המונחים והחבילות השונות.

"חוסר התחרות נמצא בעיקר בפלח השני והם אלה שמשלמים ריביות גבוהות בהרבה ממה שצריך. לאלה, הרפורמה לא תעזור משום שהשוואה בין 4 אפשרויות של משכנתאות בתמהיל שונה היא מסובכת עבורם והם הולכים לאיבוד. בנוסף האפשרות לבנקים להציע סל רביעי לא אחיד - עשויה לטרוף את הקלפים. בעיה עיקרית נוספת היא שמותר לבנקים להפלות בין לקוחות גם כשרמת האיתנות והסיכון שלהם זהה. בקיצור - כוונה טובה ותועלת מוגבלת מאד".