רמה 1: הוא לא נועד רק לבזבוזים

תוציאו מהארנק איזה שטר כסף מכובד: עכשיו הניחו אותו על השולחן וחישבו לרגע מה עולה בראשם כשאתם רואים אותו.

אתם חושבים מה תוכלו לקנות בשטר הזה עכשיו. תוכלו לקנות איתו ארוחת ערב לשניים במסעדה מפוארת. או זוג נעליים טובות. או מכל דלק לארבע-על-ארבע שלכם. ואולי כמה שקיות קניות, או איזה סוודר נחמד? האמת היא שאין לי מושג. אני לא קונה הרבה דברים, אז אני קצת חלוד בעניין הזה של קניות. מצד שני, קניתי עכשיו מיטה לכלב ב-119 דולר, אבל אני הולך להחזיר אותה. הוא לא מוכן לישון עליה.

אולי אתם חושבים, אנחנו יכולים להשקיע את הכסף הזה. אנחנו יודעים שבעבר שוק המניות נתן תשואה ממוצעת שנתית שבין 8% ל-12%. אני יכול לבזבז את כספי התשואה, ו-100 הדולר שהשקעתי ימשיכו להרוויח עבורי כסף.

אולי אתם חושבים, שמע, האינפלציה והנפילות של שוק ההון מדאיגות אותנו. אנחנו נשקיע את 100 הדולר אבל נבזבז רק 4% מההכנסות שלנו בכל שנה, ונשקיע מחדש כל רווח שנשיג. כך 100 הדולר שלי יגדלו מספיק כדי לעקוף את האינפלציה.

ואולי אתם חושבים, אנחנו נשקיע את הכסף הזה, ואז נשקיע שוב את הרווחים שנקבל, ואז נשקיע מחדש את אותם רווחים, ואחרי כמה שנים, אחרי שקסם הריבית דריבית יעשה את שלו, אולי נבזבז אותו.

יכול להיות גם שתחשבו על דברים אחרים, אבל קל לראות מכל האפשרויות שכתבתי למעלה שאם בחרתם באחת מסוימת מהן, תישארו עניים; אחרת תעלה אתכם אל מעמד הביניים; עוד אחת תוביל אתכם צעד אחד נוסף קדימה – ואחת מתוכן תגרום לכם להתעשר.

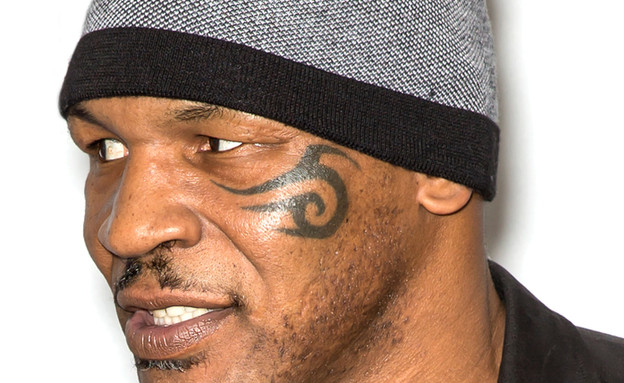

ניקח לדוגמה את מייק טייסון

מייק טייסון הוא אחד המתאגרפים המפחידים ביותר בכל הזמנים. הוא גם מהיחידים שהצליח ליישם את מדע האגרוף בצורה הכי מושלמת ומדויקת. מצד שני, הוא לא הצליח מי-יודע-מה להבין את מדע הכלכלה. במהלך הקריירה שלו הוא הרוויח קרוב ל-300 מיליון דולר, אבל באופן מפתיע הוא גם פשט את הרגל. סגנון החיים שלו, שעמד על בזבוז מחריד של 400 אלף דולר לחודש, רוקן את חשבון הבנק שלו. וכמו תמיד במקרים של אנשים שהתעשרו במהירות ולא יודעים מה לעשות עם הכסף שלהם, הכרישים הגיעו – ונתנו ביס גדול בחשבונות שלו. אבל שורש הבעיה הייתה שהוא הסתכל על הכסף רק כאמצעי לקנות דברים ותו לא.

אני לא מתכוון להעליב את מר טייסון (אני לא כזה דפוק), אבל הוא לא היחיד שמתייחס לכסף באופן הזה. העולם מלא באתלטים, שחקנים, עורכי דין, רופאים, מנהלים בכירים ובעלי מקצועות אחרים שהרוויחו הרבה מאוד כסף, אבל הוא זרם הישר לכיסם של אנשים אחרים. לאנשים האלה מעולם לא היה סיכוי להינצל מהעושק הזה. הם אף פעם לא למדו לחשוב על כסף בדרך הנכונה.

וכבר אמרתי, זה לא כזה קשה. אז תפסיקו לחשוב על מה שהכסף שלכם מסוגל לקנות, ותתחילו לחשוב מה הכסף שלכם מסוגל להרוויח עבורכם. ואז תחשבו מה הכסף שאותו הרווחתם מסוגל להרוויח עוד. ברגע שתתחילו לחשוב ככה, תבינו שכאשר אתם מבזבזים כסף, לא רק שהוא הולך ולעולם לא חוזר, אלא שאיתו נעלם גם כל הכסף שהוא היה יכול להרוויח.

אני לא אומר שמרגע זה ואילך לא מבזבזים יותר כסף. אני כן אומר שאנחנו צריכים להבין את ההשלכות של הדברים שאנחנו עושים.

בואו נגיד שאתם קונים מכונית ב-20 אלף דולר. אפילו בן אדם שלא מבין דבר וחצי דבר בכלכלה יגיד לכם שברגע שאתם קונים את המכונית, אז כל ה-20 אלף שלכם הלכו.

אבל הדבר שמטריד אותי יותר הוא שרוב האנשים לא מבינים שברגע שהם בוחרים לשכור או לקחת הלוואה ולקנות את המכונית, הם למעשה אומרים לעצמם, "אתם יודעים מה, אני לא רוצה לשלם 20 אלף דולר על המכונית הזאת. אני רוצה לשלם הרבה יותר".

רמה 2: חישבו על עלות אלטרנטיבית

ויש עוד דבר שכנראה מעולם לא חשבתם עליו – ואני רוצה שתתמקדו בו לרגע: אפילו אם תשלמו על המכונית במזומן, המחיר יהיה הרבה יותר מאשר 20 אלף דולר. ישנן עלויות אלטרנטיביות לכך שהכסף לא ברשותכם ולא עובד עבורכם. "עלות אלטרנטיבית" זה סכום הכסף שעליו אתם מוותרים כאשר אתם משתמשים בכסף על משהו אחד (כמו מכונית) במקום על דבר אחר (כמו השקעה), וקל מאוד לחשב את העלות הזאת.

כל מה שצריך לעשות הוא לבחור את הדרך האחרת שבה הייתם משקיעים את הכסף ומרוויחים אילולא הייתם מבזבזים אותו. כיוון שאני אכתוב (ואפרט) הרבה מאוד על VTSAX (קרן הנאמנות המחקה מניות של ואנגארד) בשלב מאוחר יותר בספר, אז אנחנו נשתמש בה.

מה שאתם צריכים לדעת ברגע זה הוא ש-VTSAX היא קרן שעוקבת אחר המדד הממוצע של כל המניות האמריקאיות, ולכן היא נותנת תשואה ממוצעת שנתית של בין 8% ל-12% אחוזים. אנחנו צריכים כעת לבחור במספר קבוע כדי לחשב את העלות האלטרנטיבית, אז בואו נבחר בערך התחתון של הטווח: 8%.

אם אנחנו מחשבים לפי 8%, אזי השקעה של 20 אלף דולר מעניקה לנו רווח שנתי של 1,600 דולר. אז אם אתם משלמים 20 אלף דולר כדי לקנות מכונית, אתם למעשה משלמים 21,600 דולר. העלות כוללת את המחיר המקורי של המכונית – 20 אלף דולר ועוד ה-1,600 דולר שהייתם יכולים להרוויח. אבל זה רק בשנה הראשונה, כי אתם מפספסים את ההזדמנות הזאת בכל שנה שעוברת. במשך עשר השנים הבאות שהמכונית נמצאת ברשותכם, אתם משלמים עוד 1,600 כפול 10 ומגיעים לסך של 16 אלף דולר. עכשיו 20 אלף הדולר שלכם קפצו ל-36,000 דולר.

זה חישוב גס מאוד של העלות. ואפילו לא לקחנו בחשבון את העובדה שאותם 1,600 דולר שהייתם יכולים להרוויח מדי שנה, גם הם היו מביאים לכם רווחים.

אם עדיין לא נכנסתם לדיכאון מהסכומים האדירים הללו, אז אכניס את הסכין עד הסוף ואגיד לכם ש-20 אלף הדולר נעלמו לנצח – וגם ה-1,600 דולר שהייתם יכולים להרוויח בכל שנה. בסך הכול, הייתי אומר שהמכונית הזאת לא כזאת כל כך זולה.

בטח שמעתם על המושג "קסם הריבית דריבית". בקצרה, הרעיון הוא שהכסף שאתם חוסכים צובר ריבית. הריבית הזאת צוברת ריבית בעצמה. זה גורם לאפקט כדור שלג, שבזכותו אתם מרוויחים ריביות על כמות כסף גדולה יותר. בדומה לכדור שלג, זה מתחיל בקטן, אבל אז הכדור מתחיל להתגלגל במורד ההר – וגדל יותר ויותר. מחזה מרהיב לכל הדעות.

כוח הריבית דריבית תמיד גדול יותר מהעלות האלטרנטיבית של הדברים שאתם קונים. וברגע שיש לכם כע"כ, כל מה שאתם צריכים לעשות הוא להמשיך להשקיע כדי לעקוף את האינפלציה, ובמקביל לבזבז פחות מהרמה שבה תוכלו להמשיך ולהשקיע.

לכן, אם אתם עדיין לא עצמאים כלכלית, וזאת נראית לכם מטרה ראויה, כדאי לכם לראות את הקניות שלכם דרך משקפת העלות האלטרנטיבית.

רמה 3: איך לחשוב על ההשקעות שלכם

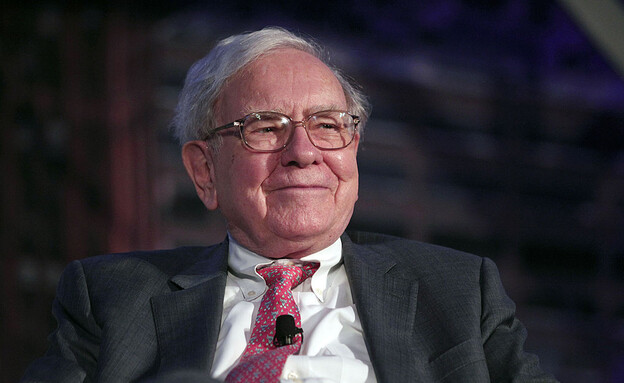

אחד הציטוטים המפורסמים ביותר של וורן באפט הוא: חוק מס' 1: לעולם אל תפסידו כסף. חוק מס' 2: לעולם אל תשכחו את חוק מס' 1.

לרוע המזל, הרבה מאוד אנשים לא מבינים את המטפורה ומגיעים למסקנה שמר באפט מצא דרך קסומה לשחק בשוק המניות ושהוא לעולם לא מפסיד. זה לא נכון, והוא אפילו אמר בראיונות שאי-אפשר לעשות את זה: "מדד הדאו ג'ונס התחיל במאה הקודמת ב-66 נקודות והסתיים ב-11,400 נקודות. איך יכולת להפסיד כסף באותה תקופה? הרבה אנשים הפסידו, כי הם שיחקו עם המניות".

האמת היא שבמהלך ההתרסקות של השנים 2008 ו-2009, באפט "הפסיד" קרוב ל-25 מיליארד דולר, וההון שלו ירד מ-62 מיליארד דולר ל-37 מיליארד דולר (אותם 37 מיליארד דולרים הם הסיבה לכך שכל הזמן עצבנתי חברים שלי עם הבדיחה, "בחיי, הלוואי שהייתי יכול להפסיד 25 מיליארד דולר!")

כמו כולנו, באפט לא היה מסוגל לחזות את התנהגות השוק, וכיוון שהוא ידע שאין טעם לנחש, הוא אפילו לא ניסה לעשות את זה.

אבל בניגוד לרבים אחרים, באפט לא נכנס לפניקה ולא מכר את המניות שלו. הוא ידע שדברים כאלה, כמו התרסקות שוק המניות, עלולים להתרחש. למעשה, הוא המשיך להשקיע במניות גם בירידות החדות. וכאשר השוק התאושש, כמו שקורה תמיד, הוא התחיל להרוויח. כל אלה שנהגו כך בתקופה הזאת הרוויחו. זה גם הסיבה שאני כותב "הפסיד" בתוך גרשיים כפולים.

יש הרבה סיבות שבגללן מר באפט לא נכנס לפניקה אחרי שהפסיד 25 מיליארד דולר. אני בטוח שהעובדה שהיו לו עוד 37 מיליארד דולר עזרה לו מאוד. אך אם מסתכלים כיצד הוא משקיע לומדים דבר נוסף על דרך החשיבה שלו.

מר באפט מדבר בפירוש על כך שהוא הבעלים של העסקים שבהם הוא משקיע. לפעמים אכן יש לו בעלות חלקית על העסקים – בצורת מניות – ולפעמים הוא הוא הבעלים הבלעדי. כאשר מחיר המניה של אחד מהעסקים שלו יורד בשוק, הוא יודע ברמה הרגשית העמוקה שלו שעדיין יש לו את אותו אחוז אחזקה בחברה, וכי כל עוד החברה מתפקדת, התנודות בשוק המניות אינן חשובות. הן יעלו ויֵרדו בטווח הקצר, אבל חברות טובות תמיד מרוויחות כסף אמיתי בטווח הארוך – ולאורך זמן ערך המניה שלהן בהכרח יעלה.

אנחנו יכולים וצריכים ללמוד לחשוב באותה הדרך. אז בואו נחזור כעת להשתמש ב-VTSAX כדי לתאר את הרעיון הזה בצורה יותר מוחשית.

בואו נגיד שאתמול למשל אמרתם לי, "אתה יודע מה, הרעיון הזה שיהיה לנו מניות של VTSAX נשמע הגיוני. אנחנו הולכים לקנות מזה קצת". ואחרי שאמרתם את זה, שלחתם לוואנגארד צ'ק על סך 10,000 דולר. מחיר הסגירה של אתמול של VTSAX היה 53.67 דולר. באמצעות 10,000 הדולרים האלה אתם קונים 186.32 מניות.

אם בשבוע הבא המניות של VTSAX ייסחרו במחיר 56 דולר למניה, אתם תגידו לי, "נהדר. 10,000 הדולר שלי שווים עכשיו 10,434 דולר. איזה כיף לנו. מר קולינס הזה ממש חכם".

אבל אם המניות ייסחרו במחיר של 52 למניה בשבוע הבא, אני בטוח שתגידו לי, "לעזאזל. ה-10,000 דולר שלי שווים עכשיו רק 9,689 דולר. הקולינס הזה לא יודע על מה הוא מדבר".

ככה משקיעים ממוצעים מסתכלים על ההשקעות שלהם. פעם הסתכלו על זה כמו על רצועות נייר שעליהן הן היו כתובות, והיום כנתונים מרצדים על מסך שמציגים עליות או ירידות. ואם זה כל מה שהן, ירידות יכולות להיות מאוד-מאוד מפחידות.

אבל יש דרך מדויקת ורווחית יותר להסתכל על כל העניין הזה. אז נעצור לכמה רגעים וננסה להבין מה באמת יש לכם ביד.

ובכן, לא משנה אם יש לכם מניה בשווי של 56 דולר או בשווי 52 דולר, עדיין יש לכם את אותן 186.32 המניות של VTSAX. זה אומר שיש לכם חלק כמעט בכל חברה ציבורית הנסחרת בארצות הברית – ובפעם האחרונה שבדקתי היו שם קרוב ל-3,700 חברות.

וברגע שאתם מבינים את זה, אתם יודעים שיש לכם מניות של VTSAX, ושקשרתם את העתיד הכלכלי שלכם לאותה קבוצה גדולה ומגוונת של חברות באחת המדינות העשירות והחזקות בעולם. החברות האלה מעסיקות אלפי אנשים שעושים כל שביכולתם כדי להתמודד עם העולם המורכב שבו אנחנו חיים.

כמה מהחברות האלה יפשטו רגל ויאבדו מאה אחוז מערכן. האמת שהן לא חייבות לאבד את כל ערכן לפני שהן יוצאות מהמדד. ברגע שהן נופלות מתחת לשער מסוים, הן כבר לא שם.

עם זאת, כאשר מניות החברות האלה נופלות, הן מוחלפות על ידי חברות חדשות ובריאות יותר. כמה מהן יצליחו באופן יוצא מהרגיל ויצמחו ב-200, 300, 1,000, 10,000 אחוזים – ואפילו יותר. אין שום גבול עליון. כמה כוכבים נופלים – וחדשים נולדים. זה מה שהופך את המדד – ואת ה-VTSAX – לכזה ש"מנקה את עצמו".

אין דבר בטוח בעולם שלנו, אבל זה הדבר הכי קרוב שיש להימור בטוח.

הכלי הכי חזק שיש לנו בעולם המורכב הזה הוא כסף. אנחנו חייבים ללמוד כיצד להשתמש בו. אנחנו נתחיל את התהליך בכך שנלמד קודם כול איך לחשוב עליו – ואף פעם לא מאוחר להתחיל.

ושמישהו ישלח עותק מהספר הזה למייק טייסון. גם עבורו אף פעם לא מאוחר מדי להתחיל.

קטע מתוך הספר: "הדרך הפשוטה לעושר" בהוצאת סלע מאיר.