שוק הפנסיה כמרקחה לקראת השלב האחרון של הרפורמה בפנסיה, שצפוי להתחיל ב–1 באפריל 2019. כל קרנות הפנסיה בישראל מחזרות במרץ אחר המעסיקים הבינוניים־גדולים ומציעות את מרכולתן.

קרנות הפנסיה הגדולות נאלצות להוזיל את דמי הניהול ולשפר את תנאי ההסכמים הקיימים מול המעסיקים, בהתאם לרף דמי הניהול שקבעו קרנות ברירת המחדל. גם בקרב קרנות ברירת המחדל, יש תחרות על לבם של המעסיקים — כל אחת מהן צריכה לוודא שמעסיקים יבחרו בה עבור עובדיהם שלא בחרו קרן פנסיה.

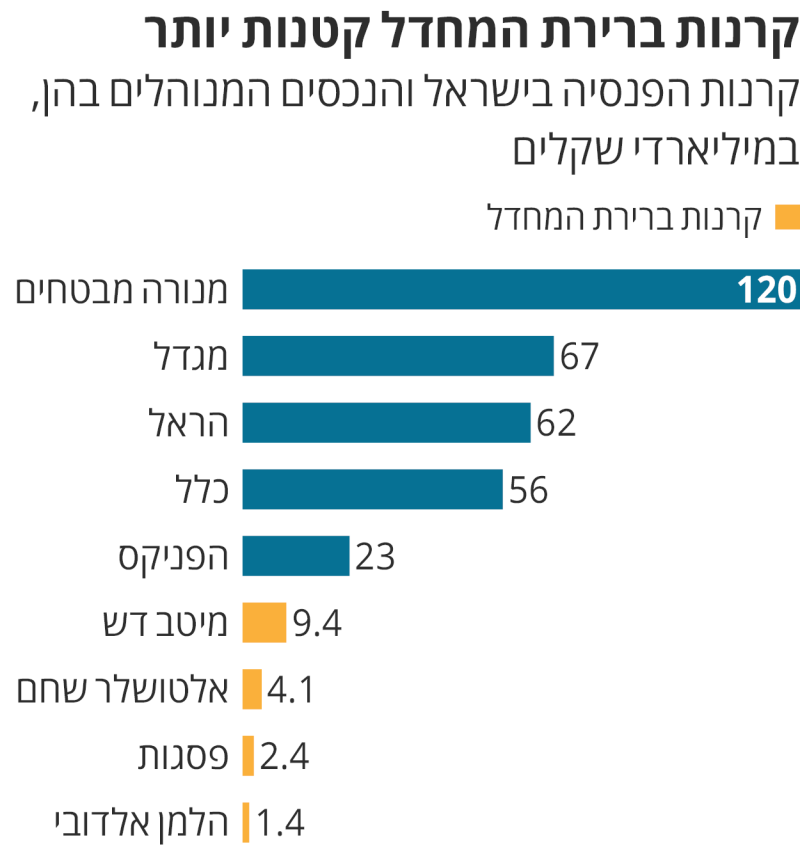

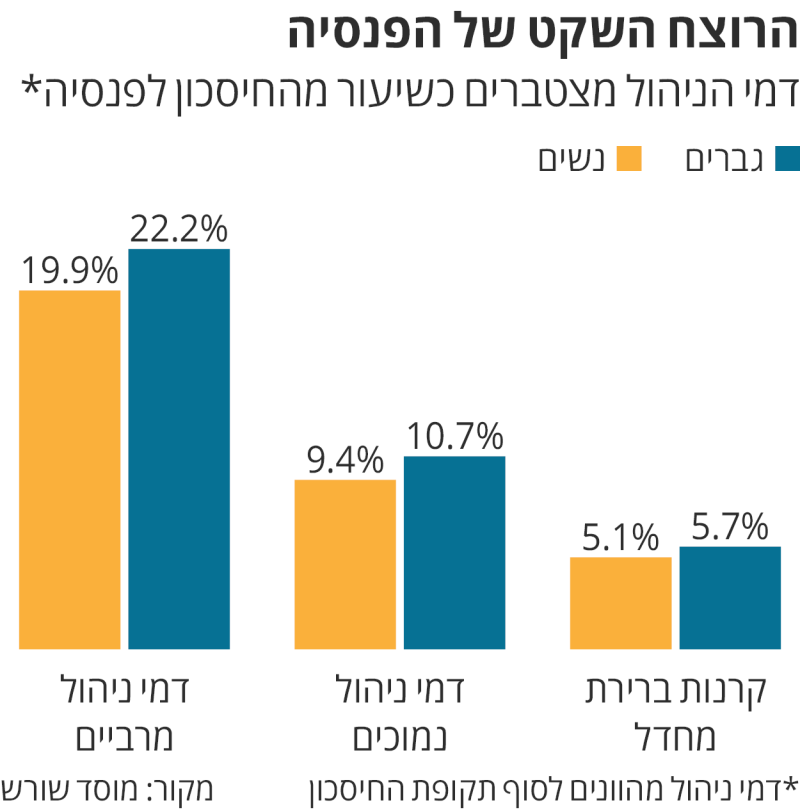

מטרת הרפורמה היתה להגדיל את התחרות בשוק הפנסיה, שנשלט על ידי שתי חברות: מנורה מבטחים והראל. ברשות שוק ההון גם קבעו יעד נוסף — הוזלת דמי הניהול עבור עובדים רבים שמשלמים דמי ניהול מקסימליים, שהם 6% מההפקדות ו-0.5% מהצבירה.

המכרז הראשון לקביעת קרנות ברירת המחדל נערך ב–2016, אז זכו בו קרנות הפנסיה של הלמן אלדובי ומיטב דש. ואולם הדשדוש בתחום הביא את רשות שוק ההון לקבוע דמי ניהול מינמליים במכרז הבא, בגובה של 1% מהפקדות ו–0.05% מהצבירה. במכרז השני, שנערך באוקטובר 2018, נבחרו ארבע קרנות הפנסיה שמפעילות כיום את תוכנית קרנות ברירת מחדל: אלטשולר שחם, מיטב דש, פסגות והלמן אלדובי. לפי הרפורמה, כל שלוש שנים יפורסם מכרז חדש לבחירת קרנות פנסיה מוזלות, ודמי הניהול יישמרו לעשר שנים מיום הזכייה במכרז.

תעריפי דמי הניהול של החברות הנבחרות הם: 1.49% מההפקדות החודשיות ו–0.1% מהצבירה בקרן באלטשולר שחם; 1.49% מההפקדות החודשיות ו–0.05% מהצבירה בהלמן אלדובי; 2.49% מההפקדות החודשיות ו–0.05% מהצבירה בקרן מיטב דש; ו–1.68% מההפקדות ו–0.0905% מהצבירה בקרן של פסגות.

המעסיקים בוחרים בפתרון הקל

כשאדם מתחיל לעבוד במקום עבודה, על המעסיק לאפשר לו לבחור קרן פנסיה. אם העובד לא בחר בקרן פנסיה, החל ממועד החלת הרפורמה באפריל יוכל המעסיק לפעול באחת משתי דרכים — לערוך הליך תחרותי לבחירת קרן פנסיה ברירת מחדל עבור עובדיו, בהתאם להוראות רשות שוק ההון; או לצרף את עובדיו לאחת מארבע קרנות ברירת המחדל שזכו במכרז של הרשות.

ואולם לקרנות הפנסיה, למעסיקים ולעובדים יש עוד שאלות רבות לגבי אופן יישום הרפורמה, וזאת אף שנותר כחודש בלבד עד כניסתה לתוקף. כך למשל, לפי אילו פרמטרים אמור המעסיק לבחור עבור העובדים שלא ביצעו בחירה כלשהי את קרן ברירת המחדל? האם המעביד יכול לבחור יותר מקרן אחת? האם עובדים שכבר יש להם הסדרי פנסיה קיימים אצל המעסיק צריכים לבצע עדכון כלשהו?

מנתונים שהגיעו לידי TheMarker עולה כי פחות מ–30 מעסיקים במשק ערכו את המכרז שבסופו תיקבע קרן ברירת המחדל לעובדיהם. כולם בחרו בפתרון הקל — בחירת באחת מקרנות ברירת המחדל שזכו במכרז של רשות שוק ההון. בכיר בתחום הפנסיה, שמייצג מעסיקים רבים, הסביר: "למה שמעסיקים ייצאו למכרז חדש אם יש להם תנאים טובים?" והוסיף כי "ההסכם הקיים של קרן פנסיה עם המעסיק לא פג תוקף במלואו בסוף מארס. ההסכם נמשך עבור העובדים הקיימים, וגם עבור עובדים חדשים, שאותם יוכל המעסיק לצרף לקרן הקיימת בחברה על פי החלטת העובד. כלומר, מה שמסתיים בסוף מארס הוא חלק 'ברירת מחדל' של ההסכמים הקיימים, ואין שינוי מבחינת התנאים וההטבות לגבי העובדים שכבר הצטרפו לקרנות האלה".

אותו בכיר ציין גם שהכללים שנקבעו לביצוע המכרז לבחירת קרן ברירת המחדל עבור העובדים, במקרה שבו המעסיק אינו מעוניין לבחור באחת הקרנות שזכו במכרז של הרשות, נוקשים במיוחד. במכרז נקבע כי50% מהניקוד הנדרש הוא גובה דמי הניהול, כשהיתר מתחלק בין תשואה ושירות.

ההליך מחייב את המעסיק לפנות לכל קרנות הפנסיה בשוק, ולקבל מהן הצעה לניהול קרן הפנסיה של עובדיו. הבכיר אמר כי "מאחר שאין למעסיק שום שיקול דעת באופן חישוב הציון, אזי יכול להיות מצב שבו החברה שזכתה במכרז תהיה חברה שהמעסיק לא מאמין בה ולא מעוניין לעבוד אתה".

רן קלי, יו"ר קבוצת קלי הסדרים פנסיוניים, אמר כי "על פי הערכות בשוק, מרבית המעסיקים יימנעו מלערוך מכרז, שהוא תהליך אדמיניסטרטיבי מייגע, ויעדיפו לצרף עובדים שלא מימשו את זכות הבחירה אל אחת מקרנות ברירת מחדל שנבחרו על ידי רשות שוק ההון".

כך, ההסכמים הישנים צפויים להימשך, וקרנות ברירת המחדל יהיו רלוונטיות בעיקר לעובדים חדשים, שמתחילים לעבוד במקום חדש או שמצטרפים לראשונה לשוק העבודה. לדברי הבכיר, כחצי מיליון עובדים בשנה מחליפים עבודה או מתחילים עבודה לראשונה, ולהערכתו 25%–30% מהם יגיעו לקרנות ברירת מחדל. כלומר, לא מדובר בתזוזה מסיבית של כל המשק.

מבין העובדים החדשים שנכנסים למקום עבודה חדש, או לשוק העבודה, מדי שנה — כ–130 אלף מהם הם ללא הסדר פנסיוני קיים, וכ–600 אלף מהם הם בעלי הסדר פנסיוני קיים (קרן פנסיה חדשה, קרן פנסיה ותיקה או ביטוח מנהלים) שעוברים למעסיק חדש.

לעובדים חדשים מומלץ להצטרף

כאן המקום להבדיל בין עובדים חדשים, שאין ברשותם שום מוצר פנסיוני, לבין עובדים שהם כבר בעלי ותק בשוק העבודה ושיש להם חיסכון. לעובדים חדשים מומלץ להצטרף ישר לקרנות ברירת המחדל שבחרה שוק ההון — וליהנות מדמי הניהול הנמוכים. לעומת זאת, מי שיש לו ותק בשוק העבודה, כדאי שיבחן את מהלכיו.

כשבוחנים את דמי הניהול שנגבים, חשוב להבחין בין דמי הניהול מהפרמיה לבין דמי הניהול מהצבירה. האחרונים פחות חשובים בשלב הראשון עבור עובדים שעושים את צעדיהם הראשונים בשוק העבודה, ועדיין לא הספיקו לצבור חיסכון משמעותי. לפי מומחה בתחום, "מומלץ להיפגש עם איש מקצוע לצורך קבלת החלטה בדבר זהות החברה והמוצר הפנסיוני".

במקרה של עובדים בעלי ותק בשוק העבודה, כדאיות המעבר לקרן אחרת תלויה בהרבה פרמטרים, ובהם דמי הניהול והתנאים המוצעים במוצר הפנסיוני הקיים של העובד. כך למשל, אם מדובר במבוטח שיש לו קרן פנסיה ותיקה, או ביטוח מנהלים בפוליסה עם מקדם קצבה מובטח — המעבר לקרן פנסיה אחרת עלול לגרום לו נזק כספי.

שיקול שחשוב לקחת בחשבון בעת מעבר בין מוצרים פנסיוניים הוא מצבו הבריאותי של המבוטח. אם חל שינוי לרעה במצבו הבריאותי מאז שהצטרף לקרן, העברה למוצר פנסיוני חדש עלולה לגרום לחשיפה ביטוחית, עם תקופת אכשרה חדשה (שבה המצטרף אינו נהנה מכיסוי ביטוחי) ואיבוד זכויות.

נקודה נוספת שכדאי לשים לב אליה היא העובדה שהסכומים המופרשים לקרן הפנסיה כוללים רכיב של חיסכון ורכיב של ביטוח. ברירת המחדל היא שהסכום כולל גם ביטוח שארים. לכן, מי שאינו נשוי ואין לו ילדים מתחת לגיל 21 יכול לוותר על ביטוח זה, ולחסוך עשרות אלפי שקלים.

כדאי לבדוק גם את ביצועי הקרן מבחינת ניהול הכספים לאורך שנים. ביצועי העבר אמנם אינם מעידים על העתיד, אך חשוב לדעת מי שם דגש על ניהול השקעות שיכול להגדיל את החיסכון, ומי מעדיף להשקיע את הכסף באופן פסיבי — אז יש לוודא כי דמי הניהול נמוכים יותר.

לדברי קלי, "מבחינת שיפור דמי הניהול במעבר לקרן ברירת מחדל, ההזדמנות קיימת לא רק עבור עמיתים פעילים, אלא גם עבור שתי קבוצות עמיתים נוספות: עמיתים לא פעילים ומקבלי קצבאות. הקבוצה הראשונה מורכבת מחוסכים שלא מפקידים באופן רציף עד לגיל הפרישה, ובנסיבות אלו לדמי הניהול מהחיסכון המצטבר משמעות גבוהה. בפרמטר זה, הלמן אלדובי ומיטב דש מציעים את העסקה הזולה ביותר.

"בנוגע למקבלי קצבאות, כחלק מתנאי המכרז נקבע כי דמי הניהול למקבלי קצבת זקנה חדשים יהיה 0.3%, במקום 0.5% מהצבירה, כפי שגובות כל שאר קרנות הפנסיה. גם זאת הזדמנות לחסוך בדמי ניהול – בדיוק כשהצבירה בקרן נמצאת בשיאה".

של מי האחריות?

על המעסיק מוטלת אחריות משמעותית בכל הקשור לחיסכון הפנסיוני של העובד, ועליו לנהוג בזהירות כדי לא לפגוע בעובד. חוסר זהירות בהקשר זה עלול לעלות למעסיק כספים רבים, במקרה של תביעה. ניתן לראות דוגמה לכך מפסק דין שניתן בבית הדין האזורי לעבודה בדצמבר 2018.

התובעת בתיק היתה עובדת, שהיתה מבוטחת בקרן הפנסיה מבטחים הוותיקה. עם תחילת עבודתה במקום חדש, המעסיק ביטח אותה בקרן חדשה. בהתאם לחוות דעת שסיפקה העובדת, ההפרש החודשי בין גובה גמלת הפנסיה שלה תהיה זכאית במועד פרישתה, לבין הפנסיה לה היתה זכאית אילו בוטחה באופן רצוף בקרן מבטחים — הוא 1,983 שקל בחודש. בחישוב מהוון נקבע שהערך האקטוארי של ההפרש בפנסיה הוא 276 אלף שקל, והמעסיק נדרש לשלם לעובדת 60% מהסכום. זאת, לאחר שבית הדין קבע שכל הנתונים היו נגישים לעובדת, וכי היא התרשלה בכך שלא יידעה את המעסיק על הטעות בזמן — אלא רק בחלוף שנים רבות.

אם העובדת היתה מיידעת את המעסיק על הטעות בזמן, הנזק לא היה נגרם. עם זאת, פסק הדין קבע כי למעסיק היתה אחריות לברר עם העובדת במועד תחילת עבודתה באיזו קרן פנסיה היא בוחרת. בית הדין קבע שהיעדר הבירור מהווה התרשלות מצד המעסיק, וכי עליו לפצות את העובדת בגין הנזקים שנגרמו לה.

כך, בעת מעבר עבודה על העובד מוטלת האחריות לעדכן את המעסיק החדש בכך שיש ברשותו מוצר פנסיוני קיים, וכן להחליט אם הוא מעוניין להמשיך עם אותו מוצר או להיפגש עם איש מקצוע בנושא. המעסיק, מצדו, צריך לוודא שהעובד יודע מה המוצר הפנסיוני הקיים שלו; ואם העובד לא ממשיך עם המוצר הקיים — שהעובד יודע מהן ההשלכות של הפסקת ההפקדות בו.

"הישג גדול למדינה"

התגובות לרפורמה בשוק חלוקות עד כה. שחקנים בענף מביעים הערכה לניסיון לשפר את מצבם של חוסכים חלשים; אך מביעים גם חששות לגורל קרנות ברירת המחדל. מנהל בכיר בענף אמר ל–TheMarker כי "ההישג הגדול של הרפורמה הוא הורדת המחיר לכולם. המדינה יכולה להתגאות בכך שהיא קבעה רף ששיפר את רמת המחירים בשוק ואת כוח הקנייה של הלקוח הקטן. זה הישג גדול". עם זאת, לדבריו יש פרמטרים נוספים שמשפיעים על טיבה של קרן פנסיה, פרט לפרמטר של דמי הניהול, ובאלה קרנות ברירת המחדל עלולות להיתקל בקשיים.

אחד הפרמטרים האלה הוא רמת השירות, אך קשה להעריך אותה מראש. רשות שוק ההון מציעה לשם כך את מדד השירות הפנסיוני, שמורכב משלושה חלקים — שביעות רצון והמלצת הלקוחות, תלונות הציבור, וזמני מענה טלפוני. למעסיק שמתקשר בהסכם עם קרן פנסיה, בניגוד לעצמאים לדוגמה, יש יתרון מבחינה זו, הן לאור ניסיון העבר שלו והן בשל יכולתו לדרוש בהסכם שנחתם עם הקרן תנאי שירות מסוימים. יתרון נוסף שיש למעסיקים עם הסכם מול קרן הפנסיה הוא כוח רב להתערב לטובת העובד מול קרן הפנסיה.

עם זאת, חשוב לזכור כי טיב השירות אינו תלוי בהכרח בגודל הקרן. יש הטוענים שעל מנת לתת שירות טוב נדרשות מערכות ממוחשבות יקרות, שאפשריות רק בקרן גדולה, ויש מי שטוען שדווקא הקרנות הקטנות יותר, שעמוסות פחות בפניות, יכולות לספק שירות טוב יותר.

גורם שעלול להשפיע לרעה על החוסכים בקרנות ברירות המחדל הוא העובדה שקרן פנסיה בנויה על ערבות הדדית, שמשמעותה שהתוצאות מתחלקות בין המבוטחים. כך, גירעון, למשל עקב ריבוי תביעות מוצדקות, או עודף אקטוארי — משפיעים על נכסי הקרן כולה. מכאן, יש חשיבות מסוימת לזהות חברי הקבוצה האחרים בקרן.

לעמדת בכיר בענף, מי שצפוי להצטרף לקרנות ברירת המחדל הם עובדים בחברות כוח אדם ובעבודות זמניות, שמחליפים עבודות באופן תדיר; לא עובדים בעסקים בינוניים־גדולים, שם שיעור התחלופה הוא 3%–4% ובמקום עבודתם יש הסדרים פנסיוניים שלרוב מספקים תנאים טובים יותר מאלה שמציעות קרנות ברירת המחדל. חשש נוסף שהביע אותו בכיר נוגע לכך שקרנות ברירת המחדל הן קרנות קטנות. זאת, מכיוון שככל שמספר המבוטחים בקרן גדול יותר — כך הסיכון מפוזר יותר.

קלי אמר כי "קרנות ברירת המחדל לא עורכות חיתום עבור מצטרפים חדשים. לא חיתום רפואי — כלומר, כל עמית בכל מצב רפואי רשאי להצטרף לקרן; ואף לא חיתום עסקי — כלומר, עובדים בכל סוג של מקצוע, כולל כאלה שנמצאים באופן מובנה בסיכון גבוה, רשאים להצטרף. בהיעדר הליך חיתום מקדמי, קיים חשש מפני אנטי־סלקציה וריבוי תביעות נכות ומוות, שיגרמו בתורן לגירעון אקטוארי בקרנות ולהפחתה בחיסכון הפנסיוני של העמיתים. "כדי להתגונן מחשיפה זאת, כל קרנות ברירת המחדל עורכת ביטוח משנה בחו"ל תמורת פרמיה. אך אליה וקוץ בה: מפאת עלויות ביטוח המשנה, קיימת בקרנות ברירת המחדל גם היתכנות נמוכה לעמיתים ליהנות מעודף אקטוארי", הסביר קלי.

למעסיקים הגדולים כבר יש הסדרים טובים

חשש נוסף שמעלים גורמים בשוק הוא שביטול האפשרות של המעסיק להפנות את העובד, כברירת מחדל, לקרן שבחר המעסיק — עלולה לפגוע בעובד. זאת, מכיוון שלרוב מעסיקים בינוניים וגדולים ערכו כבר הליך תחרותי בין חברות הביטוח, ורתמו את כוח הקנייה שלהם להשגת תנאים מיטיבים וסל הטבות מסחריות לעובדיהם, יחד עם הסכם שירות שמבטיח תנאי שירות בסיסיים. לדבריהם, לרבים מהמעסיקים הבינוניים, ולבוודאי שלמעסיקים הגדולים במשק, יש הסדרים טובים מאוד — שמציעים תנאים טובים מאלה שמציעות קרנות ברירת המחדל.

עד כניסת הרפורמה לתוקף, אם העובד לא החליט לגבי קרן הפנסיה שבה הוא מעוניין להפקיד, הוא היה מגיע לברירת המחדל שקבע המעסיק, והיה מקבל את סל ההטבות שגיבש המעסיק מול חברות הפנסיה. לאחר הרפורמה, אותו עובד, שלא יבצע בחירה אקטיבית, יופנה לקרן ברירת המחדל. לדברי מקור בענף, "מדובר באבסורד", שכן "מקום העבודה עשה כבר את כל ההליך עבור העובד, וכלל סל הטבות גדול יותר ממה שהמדינה בחרה". כך, יש מעסיקים שחוששים שהרפורמה עלולה לגרום עוול לעובדים. "המעסיק הוא שצריך להיות אחראי לשירות של הקרן, ואם רמת השירות שלו נמוכה, והמעסיק לא מכיר את הגוף, ואין לגוף שום מחויבות כלפי המעסיק כי לא חתם על הסכם מולו — אז איך המעסיק יוכל לעזור לעובד?"

מצד שני, הרפורמה מגנה על העובד מפני שיקולים זרים של המעסיק בביצוע ההתקשרות עם קרן הפנסיה. כשהתאחדות חברות הביטוח עתרה נגד החוזר שיזם את הרפורמה, רשות שוק ההון מסרה בתגובה לבית המשפט כי "נמצא כי מעסיקים רבים זוכים לפרמיה נמוכה מאוד, ואף כזאת המתומחרת במחיר הפסד, קרי, מתחת למחיר המשקף את הסיכון לחברת הביטוח. החשש הוא כי מימון זה נעשה על חשבון פרמיה עודפת המשולמת על ידי ציבור החוסכים באמצעות דמי ניהול גבוהים במיוחד ורכיבי ביטוח נוספים. לשון אחר, עולה במקרים כאלה ואחרים חשש ניכר כי העובד מסבסד את המעסיק".

כמו כן, במובן מסוים הרפורמה מקלה על המעסיקים, ומסירה מהם את האחריות לחיסכון הפנסיוני של העובדים. עבור עובד שלא יבחר בקרן כלשהי, המעסיק יפנה אותו לאחת מקרנות ברירת המחדל, ואפילו לא יידרש להחתים את העובד על טפסים כלשהם. המעסיק גם לא צריך לחוש אחריות כלפי העובד לגבי איכות הקרן, מכיוון שהבחירה לא היתה שלו.

עם זאת, בכיר בשוק הביטוח הדגיש שלרוב הציבור אין אוריינות פיננסית בסיסית, בפרט בתחום הפנסיה. לדבריו, המדינה מנסה לעודד את העובדים לבחור באופן אקטיבי את קרן הפנסיה שלהם, אף שהם לא מבינים בזה. "התשובה הכי שכיחה של עובד שמבקשים ממנו לבחור קרן פנסיה היא 'איפה שכולם נמצאים'", אמר.

אבסורד ביישום הרפורמה הוא שהמדינה, שיזמה את המהלך להקמת קרנות ברירת המחדל, לא עושה בהן שימוש בעצמה. בהתאם להוראות החשב הכללי, קליטת עובד חדש בשירות המדינה תיעשה רק לאחר שהגיש טפסי הצטרפות להסדר פנסיוני שחתומים בידי חברת הביטוח. כך, כל מי שמתחיל לעבוד בשירות המדינה יודע שהליך הקליטה שלו יהיה ארוך, וזאת בין היתר מכיוון שעד שלא תוסדר הצטרפותו לקרן פנסיה, שהוא בחר באופן אקטיבי, הוא לא יוכל להתחיל בעבודתו.

הכתבה פורסמה במקור באתר TheMarker

כתבות נוספות:

בזכות הקנאביס והטילים, קואליציית השוחד מתייצבת

הקריירה האמיתית מתחילה עכשיו: המדריך המלא לעתיד העבודה שלכם